در فارکس همه در تلاشاند تا بفهمند کدام ارز را بخرند یا بفروشند. در واقع میخواهند ببینند کدام ارز سقوط میکند و کدام ارز رشد خواهد داشت. اما از کجا میتوان این را فهمید که چه موقع وقت خرید یا فروش یک جفت ارز است؟

در مثالهای زیر، قصد داریم با استفاده از کمی تحلیل بنیادی، در مورد خرید و فروش بعضی از ارزها تصمیم بگیریم. توجه داشته باشید که اینها صرفاً مثال هستند.

عرضه و تقاضا برای یک ارز با توجه به عوامل مختلف اقتصادی تغییر میکند و باعث بالا و پایین شدن نرخ تبدیل ارز میگرد. هر واحد پولی متعلق به یک کشور (یا یک منطقه) میباشد. بنابراین تمرکز تحلیل بنیادی فارکس بر وضعیت کلی اقتصاد کشور مانند تولید، اشتغال، صنعت، تجارت بینالمللی و نرخ بهره است. هر چه وضعیت اقتصادی بهتر، ارز مربوطه با ارزشتر.

بیدار شوید!

اگر سر کلاس اقتصاد همیشه به خواب میرفتید یا از کلاس اقتصاد فرار میکردید، نگران نباشید! ما در آینده به تحلیل بنیادی که بر اساس اقتصاد واقعی کشورهاست خواهیم پرداخت.

اما برای الان، سعی کنید وانمود کنید که میدانید اوضاع از چه قرار است.

راهنمای معاملات فارکس

برای شروع کار در فارکس باید مراحل مختلفی را طی کنید که در زیر به آنها پرداختهایم.

۱-در بازار فارکس ابتدا شما نیاز به انتخاب یک بروکر مناسب دارید.

انتخاب بروکر شامل مولفههای بسیاری میشود .

همچنین روش های شارژ حساب خود را نیز مدنظر قرار دهید زیرا برخی از بروکر ها را نمیتوان از ایران شارژ کرد.

۲-پس از انتخاب بروکر نیاز دارید تا یک حساب دمو یا ریل باز کنید.

توجه کنید در صورتی که هنوز به اندازه کافی در این حوزه مهارت کسب نکردهاید , بهتر است

در ابتدا در حساب دمو ترید کنید.

این حسابها به شما امکان معامله به صورت آزمایشی و با پول مجازی را میدهد.

۳-آموزش ببینید.

یکی از مهمترین مسائل در حوزه معاملات فارکس یادگیری یک استراتژی درست است.

۴-مدیریت سرمایه

مهم ترین دلیلی که افراد حتی پس از مدتها تلاش، نمیتوانند در معاملات فارکس موفق باشند، عدم مدیریت سرمایه هست.

شما بدون مدیریت سرمایه تحت کنترل احساسات خود هستید و کاملا در این بازار بازنده خواهید بود؛ لذا حتما در این زمینه آموزش ببینید.

۵-بک تست بگیرید.

برای تست استراتژی معاملاتی خود و همچنین تست اصل مدیریت سرمایه خود باید در گذشته بازار به جستجو و تحقیق بپردازید.

بررسی کنید که آیا در یک بازه زمانی مشخص استراتژی معاملات فارکس شما سودده بوده است یا نه.

برای این کار میتوانید از ابزارهای بک تست و ریسرچ در بازار استفاده کنید.

چک لیست معاملات فارکس

پس از تست های متعدد از استراتژی معاملاتی خود، نیاز دارید تا یک چک لیست از معاملات روزانه خود تهیه کنید.

در این چک لیست باید لیست کارهایی که در طول روز برای تریدهای خود انجام میدهید را یادداشت کنید.

برای مثال در ابتدای روز باید از روی سایت های خبری چک کنید که آیا امروز خبر مهمی در بازار اتفاق میافتد؟

سپس ساعت آن را یادداشت کنید.

چک لیست معاملات فارکس شما میتواند شامل مراحل مختلف استراتژی شما نیز باشد.

زمانی که شما درگیر مارکت میشوید، گاهی اوقات هیجانات بازار باعث میشود تا بخشی از استراتژی خود را فراموش کنید.

برای جلوگیری از این اتفاق بهترین کار تهیه یک چک لیست از مراحل استراتژی شماست.

به این صورت که پس از تایید شدن هر مرحله، مرحله بعدی را چک کنید و تا تاییدیه نهایی را از بازار نگرفتهاید وارد ترید نشوید.

روش معاملات فارکس

در فارکس شما همواره در حال خرید یک ارز و فروش یک ارز دیگر هستید.

به طور مثال اگر روی جفت ارز EURUSD یک خرید انجام می دهید در واقع دلار را فروخته و یورو را خریدهاید.

شما برای این که وارد یک معامله شوید لازم است تا با مفهوم حجم آشنا باشید.

واحد اندازهگیری حجم معاملات شما در فارکس، لات است.

شما با داشتن میزان حجم ترید و pip value چارت، میتوانید میزان ضرر و سود احتمالی خود را در هر معامله بررسی کنید.

pip value به شما نشان میدهد که در صورتی که با یک لات وارد معامله شوید، به ازای هر پیپ چه مقدار وارد سود یا ضرر خواهید شد.

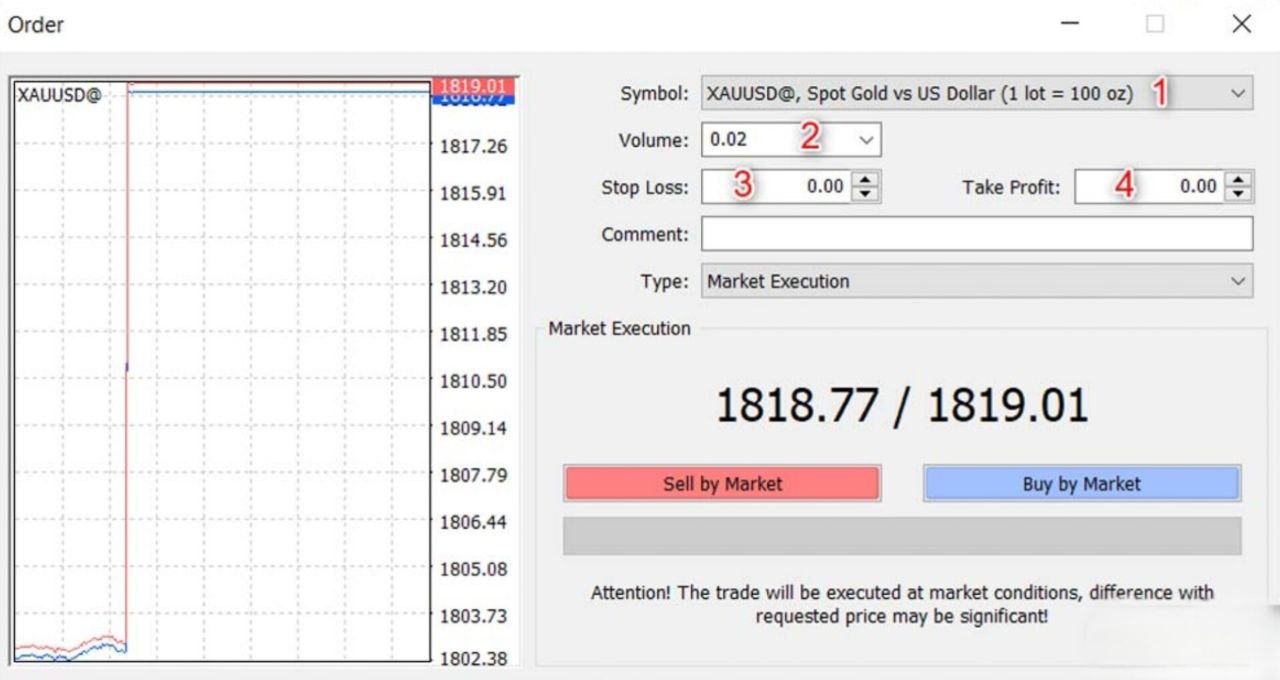

برای مثال در تصویر زیر پنجرهی ورود به معامله در نرمافزار متاتریدر را مشاهده میکنید.

در قسمت ۱ از شما نام نماد مورد معامله را میخواهد.

توجه کنید که هر نماد میزان pipvalue متفاوتی دارد.

در قسمت ۲ میزان حجم ورود به معامله را وارد میکنید.

این میزان بر حسب لات محاسبه میشود.

بخش ۳ و ۴ نیز قیمت حد ضرر و حد سود خود را وارد میکنید و وارد معامله میشوید.

معامله جفت ارز (EUR/USD)

در این مثال، یورو ارز پایه و بنابراین “مبنای” خرید یا فروش است. اگر اعتقاد دارید که اقتصاد آمریکا همچنان ضعیف خواهد شد، که برای دلار آمریکا اتفاق بدی است، شما سفارش خرید (EUR/USD) را خواهید داد. با این کار، با این امید که ارزش یورو در برابر دلار امریکا بالا برود، اقدام به خرید یورو کردهاید.

اگر اعتقاد دارید که اقتصاد امریکا قوی است و یورو در برابر دلار آمریکا تضعیف میشود، شما دستور فروش (EUR/USD) را اجرا میکنید. با این کار، با این امید که یورو در برابر دلار امریکا ریزش کند، اقدام به فروش یورو کردهاید.

معاملهی جفت ارز (USD/JPY)

در این مثال، دلار آمریکا ارز پایه و بنابراین “مبنای” خرید یا فروش است. اگر شما فکر میکنید که دولت ژاپن قصد دارد “ین” را تضعیف کرده تا به صنعت صادرات خود کمک کند، شما در پی ارسال سفارش خرید (USD/JPY) خواهید بود. با این کار شما با خرید دلار انتظار دارید که قیمت دلار آمریکا در مقابل “ین ژاپن” افزایش یابد. اگر فکر میکنید که سرمایهگذاران ژاپنی در حال خارج کردن پول از بازارهای مالی امریکا و تبدیل دلارهای خود به “ین” هستند و این مورد برای دلار آمریکا خوشایند نیست، شما دستور فروش جفت ارز (USD/JPY) را اجرا خواهید کرد. با این کار شما با فروش دلار انتظار دارید که ارزش “دلار آمریکا” در مقابل “ین ژاپن” کاهش یابد.

معاملهی جفت ارز (GBP/USD)

در این مثال، پوند ارز پایه و بنابراین “مبنای” خرید یا فروش است. اگر فکر میکنید اقتصاد انگلیس از نظر رشد اقتصادی، بهتر از آمریکا عمل خواهد کرد، شما سفارش خرید (GBP/USD) را خواهید گذاشت. با این کار شما پوند خریداری میکنید با این امید که در مقابل دلار آمریکا افزایش قیمت داشته باشد ولی اگر فکر میکنید که سرعت رشد اقتصاد در انگلیس رو به کند شدن است، در حالیکه اقتصاد آمریکا همچون آرنولد قوی است، شما یک دستور فروش (GBP/USD) را اجرا میکنید. با این کار پوند فروختهاید با این امید که ارزش آن در برابر دلار آمریکا کاهش یابد.

معامله جفت ارز (USD/CHF)

در این مثال، دلار آمریکا ارز پایه و بنابراین “مبنای” خرید یا فروش است. اگر فکر میکنید فرانک سوئیس بالای ارزش ذاتی خود در حال معامله است، شما سفارش خرید (USD/CHF) را میگذارید. با این کار شما دلار آمریکا را خریداری کردهاید، به این امید که ارزش آن در برابر فرانک سوئیس افزایش یابد. اگر اعتقاد دارید که ضعف بازار مسکن آمریکا به رشد آینده اقتصادی آسیب رسانده و سبب تضعیف دلار میشود، شما یک سفارش فروش (USD/CHF) را اجرا خواهید کرد. با اینکار، دلار آمریکا را فروختهاید به این امید که ارزش آن در برابر فرانک سوئیس کاهش یابد.

لات در فارکس

در فارکس نیز خرید یا فروشِ تنها ۱ دلار منطقی نیست. بنابراین خرید یا فروش ارز معمولاً بصورت شانهها یا بستههای ۱۰۰۰ واحدی (میکرولات)، ۱۰۰۰۰ واحدی (مینیلات) یا ۱۰۰۰۰۰ واحدی (لات استاندارد) صورت میگیرند که بسته به بروکر و نوع حسابی که دارید متغیر خواهد بود.

فعلاً این را بدانید که یک لات استاندارد ۱۰۰۰۰۰ واحد از ارز پایه جفت ارزی است که معامله میکنید.

معاملات مارجین

“اما من پول کافی برای خرید ۱۰۰۰۰ یورو را ندارم! آیا باز هم میتوانم در فارکس معامله کنم؟”

بله میتوانید! با استفاده از پدیدهای به نام لوریج یا اهرم!

وقتی با لوریج معامله میکنید، نیازی به پرداخت ۱۰۰۰۰ یورو از قبل نیست. در عوض، شما یک “سپرده” کوچک واریز میکنید، که به آن “مارجین” میگویند. نسبت اندازهی معامله به وجه نقد “سپرده معاملاتی” مورد استفاده برای مارجین را لوریج گویند.

به عنوان مثال، لوریج ۱:۵۰، که از آن با عنوان ۲ درصد مارجین مورد نیاز نیز یاد میشود، یعنی برای باز کردن معاملهای به ارزش ۱۰۰۰۰۰ دلار به ۲۰۰۰ دلار مارجین نیاز است. معاملات مارجین به شما اجازه میدهد معاملههای بزرگی را با استفاده از فقط کسر کوچکی از سرمایهای که در حالت عادی نیاز است، باز کنید. با این روش میتوانید تنها با ۲۵ دلار معامله ۲۵۰/۱ دلاری و یا با ۱۰۰۰ دلار موقعیت ۵۰۰۰۰ دلاری باز کنید. در واقع میتوانید معاملات نسبتاً زیادی را با مقدار کمی سرمایه اولیه انجام دهید. اجازه بدهید بیشتر توضیح دهیم. بعداً بهطور کاملتری در مورد مارجین بحث خواهیم کرد، اما امیدواریم که بتوانید ایده اصلی نحوهی عملکرد مارجین را اینجا متوجه شوید؛ پس با دقت مطالب آتی را مطالعه کنید زیرا بسیار مهم هستند!

معتقدید که سیگنالهای موجود در بازار نشان دهندهی بالا رفتن پوند انگلیس در برابر دلار آمریکا است. شما یک لات استاندارد (۱۰۰۰۰۰واحد) بر روی (GBP/USD) معامله باز میکنید و پوند انگلیس را با مارجین مورد نیاز ۲% خرید میکنید. صبر میکنید تا نرخ تبدیل ارز بالا برود.

وقتی یک لات (۱۰۰۰۰۰ واحد) (GBP/USD) با قیمت ۱.۵۰۰۰۰ خرید میزنید، در واقع در حال خرید ۱۰۰۰۰۰ پوند هستید که ارزش آن ۱۵۰۰۰۰ دلار است. (۱۰۰۰۰۰ واحد پوند× ۱.۵۰۰۰۰)

از آنجا که مارجین مورد نیاز ۲% بود، بنابراین ۳۰۰۰ دلار آمریکا در حساب شما برای باز کردن این معامله کنار گذاشته میشود. (۱۵۰۰۰۰$ × ۲٪)

اکنون شما فقط با ۳۰۰۰ دلار کنترل ۱۰۰۰۰۰ پوند را در اختیار دارید. حالا تصمیم میگیرید یک چرت ۲۰ دقیقهای بزنید (البته اگر استرس اجازه بدهد). پیشبینیهای شما درست از آب در میآیند و تصمیم به فروش میگیرید. معامله را در ۱.۵۰۵۰۰ میبندید. حدود ۵۰۰ دلار سود کردهاید.

وقتی که معامله را میبندید، سپردهای “مارجین” که در ابتدا پرداخت کردهاید به شما بازگردانده میشود و سود یا زیان شما هم محاسبه میگردد. این سود یا زیان سپس به حساب شما واریز میشود. بیایید مثال معامله (GBP/USD) بالا را بررسی کنیم.

(GBP/USD) فقط نیم پنی افزایش یافت! یک پنی هم نه! نصف یک پنی! اما شما ۵۰۰ دلار سود کردهاید! آن هم در حالی که دراز به دراز خوابیده بودید! چطور؟ چون معامله شما فقط روی ۱ پوند نبوده.

اگر اندازهی معامله شما ۱ پوند بود، سود شما نیم پنی میشد. اما وقتی معامله را باز کردید، اندازه معامله شما ۱۰۰,۰۰۰ پوند (یا ۱۵۰,۰۰۰دلار) بود. جالب این است که نیازی نبود تا شما کل این مبلغ را وسط بگذارید. برای باز کردن این معامله تنها ۳۰۰۰ دلار مارجین لازم بود. دلار سود از ۳۰۰۰ دلار سرمایه اولیه معادل ۱۶.۶۷ درصد بازدهی است! در بیست دقیقه!

این قدرت معاملات اهرمی است. اما عجله نکنید! معاملات اهرمی به همان میزان که میتواند سودده باشند ممکن است سرمایه شما را به باد دهند.

یک سپرده با مارجین کم میتواند همانطور که باعث سود زیاد میشود، منجر به ضرر زیاد نیز بشود. در حقیقت لوریج یک شمشیر دو لبه است. همچنین لوریج به این معنی است که یک حرکت نسبتاً کوچک میتواند منجر به ضرر یا سود هنگفت شود. در واقع ممکن بود در همان بیست دقیقه به راحتی ۵۰۰ دلار از دست بدهید.

در این حالت وقتی از خواب که بیدار میشدید تازه با یک کابوس مواجه بودید! درست است که لوریج بالا جذاب به نظر میرسد، اما میتواند خطرناک هم باشد.

به عنوان مثال، یک حساب معاملاتی فارکس با سپرده اندک ۱۰۰۰ دلار باز میکنید. کارگزار شما لوریج ۱:۱۰۰ را ارائه میکند تا بتوانید موقعیت ۱۰۰۰۰۰ دلاری (EUR/USD) را باز کنید. تنها با ۱۰۰ پیپ حرکت حساب شما به ۰ دلار میرسد! ۱۰۰ پیپ نوسان به راحتی در طول روز اتفاق میافتد. در نتیجه شما به راحتی ممکن است ۱۰۰۰ دلار در یک روز از دست بدهید.

در معامله با مارجین، مهم است بدانید که ریسک شما بر اساس ارزش کامل اندازه معامله شما است. اگر به درک صحیح چگونگی عملکرد مارجین پی نبرید، ممکن است به سرعت حساب خود را به فنا دهید. ما میخواهیم که جلوی این کار گرفته شود.

بهره شبانه یا سواپ

برای معاملههایی که ساعت ۰۰:۰۰ بروکر باز مانده باشند یک “هزینه انتقال معامله” وجود دارد که به اصطلاح “سواپ یا بهره شبانه” نیز نامیده میشود، که یک معاملهگر بسته به معاملههای بازی که دارد یا باید پرداخت کند و یا دریافت میکند. اگر نمیخواهید روی معاملههای خود بهره بگیرید یا بپردازید، کافیست مطمئن شوید که همه آنها قبل از ساعت ۰۰:۰۰ در پلتفرم معاملاتی بروکرتان بسته هستند.

از آنجا که هر معامله فارکس شامل قرض گرفتن یک ارز برای خرید ارز دیگر است، هزینههای انتقال معامله به روز دیگر بخشی از معاملات فارکس است. این هزینهها بستگی مستقیم به بهره بانکی ارزی که میخرید و میفروشید دارد. بهره بانکی ارزی که میخرید به شما تعلق میگیرد و بهره بانکی ارزی که میفروشید از شما دریافت میشود. اگر در حال خرید ارز با نرخ بهره بالاتر از ارزی هستید که میفروشید، در اینصورت ما به التفاوت خالص نرخ سود مثبت خواهد بود و در نتیجه به شما سود تعلق خواهد گرفت و برعکس، اگر اختلاف نرخ بهره منفی باشد، دراینصورت باید ما به التفاوت را پرداخت کنید.

خوشبختانه اکثر بروکرهایی که با ایرانیها کار میکنند امکان انجام معاملات بدون بهره یا اصطلاحاً اسلامی را فراهم آوردهاند.

توجه داشته باشید که بسیاری از بروکرهای فارکس نرخ سواپ خود را بر اساس عوامل مختلفی تنظیم میکنند. (به عنوان مثال، لوریج حساب، نرخ وام بین بانکی و … پس بهتر است برای دیدن مقدار دقیق سواپی که به معاملات شما تعلق میگیرد به وبسایت بروکرتان مراجعه کنید.

در تعیین میزان سواپ نرخ بهره هر کشور معیار اصلی است. یکی از استراتژیها مطرح در فارکس بر اساس همین سواپ هاست. بعداً، همه چیز را راجع به اینکه چگونه میتوانید از آن به نفع خود استفاده کنید به شما آموزش خواهیم داد.