نگاهی به نظریات در زمینه دوره های رونق و رکود در اقتصاد

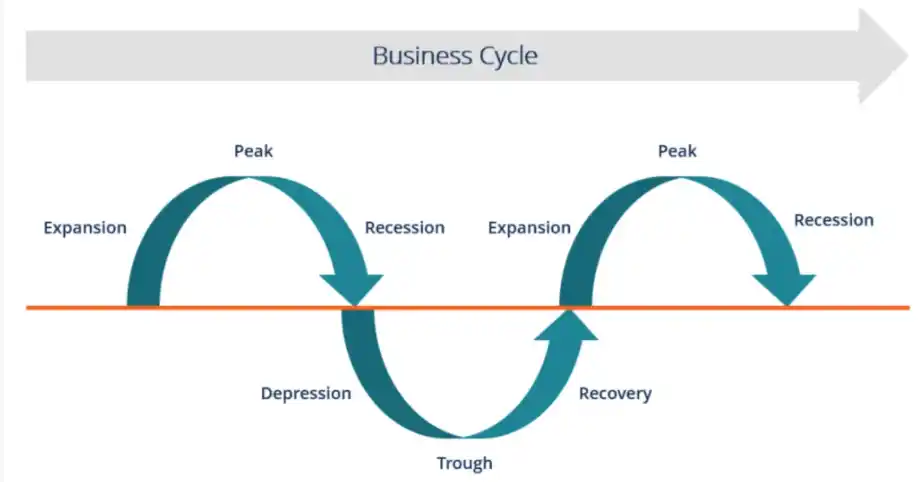

سیکلهای تجاری، بهعنوان نمودی از بیثباتی در اقتصاد کلان شناخته میشوند که عمدتا آغاز وقوع آن را نیز به دوره صنعتی شدن نسبت میدهند. این سیکلها در مواردی نه تنها پیامدهای اقتصادی که تهدیدهای اجتماعی، همچون بیکاری، افزایش جرم و جنایت و ناامنی را نیز به همراه داشته و قادر بودهاند ثبات کلی یک جامعه را به خطر بیندازند. وقوع این سیکلها سبب شد تا تلاشهایی در نظریات اقتصادی برای تئوریزه کردن سرکوب نیروهای بازار شکل گرفته شود که این سرکوب را نیز با افزایش نقش دولتها همراه میشد.

یکی از اولیـــن استدلالهای نظری برای ثبات بازارها توسط اقتصاددان فرانسوی ژان باتیست سی (۱۸۳۲-۱۷۶۷) صورتبندی شد. قانون سی بیان میکرد که عرضه، تقاضای خود را ایجاد خواهد کرد. به عبارت دیگر، در فرآیند تولید کالا و خدمات، میزان درآمدی که به عوامل مختلف تولید پرداخت میشود، برابر با ارزش کالاها و خدمات تولید شده است. از این رو همواره تقاضای کافی برای خرید کالا و خدمات وجود خواهد داشت. با این حال، جان باتیست سی به این نکته اشاره کرد که برخی از درآمدها ممکن است تماما مصرف نشده و پسانداز شوند که در نتیجه، تقاضای کافی به سمت خرید کالا و خدمات هدایت نشوند؛ اما برای حل این موضوع، پیشنهاد کرد که نرخ بهره باید افزایش یا کاهش یابد تا این اطمینان حاصل شود که پس انداز با مقدار مساوی وام مطابقت دارد. بر این اساس هزینههای کل برابر است با درآمد کل. قانون سی به معنای تضمین فروش هر کالایی نبود، بلکه نشان میداد که مقدار کل هزینه برای مصرف و سرمایهگذاری برابر با ارزش تولید خواهد بود. سی بر این واقعیت که برخی از کالاها فروختهنشده باقی میمانند، صحه میگذاشت؛ اما معتقد بود که این اتفاق، صرفا یک پدیده موقتی تلقی میشود؛ چراکه تولید به سمت کالاهایی که برای آنها تقاضا وجود دارد، تغییر خواهد کرد. این دیدگاه بر آن بود که این گذارها معمولا به قدری آرام رخ میدهند که اقتصاد در بدترین حالت، بهعنوان یک کل دچار اندک اختلال آن هم موقتا میشود؛ به عبارتی دیگر، هر گونه بیکاری موقتی خواهد بود؛ چراکه کارگران از صنایع و مشاغل فاقد تقاضا، به سمت مشاغل و صنایع دارای تقاضا جابهجا خواهند شد.

با وجود توضیحدهندگی قانون سی، اما اقتصادها در دنیای واقعی به وضوح نوسانات شدیدی را تجربه میکردند. کینز ادعا کرد که نوسانات مخارج سرمایهگذاری و در نتیجه بیثباتی در سطح کلی فعالیت اقتصادی را میتوان تا حدی با تغییرات در خلق و خوی روانی سرمایهگذاران توضیح داد. او از اصطلاح «ارواح حیوانی» (Animal spirits) برای توصیف احساسات و غرایز انسانی استفاده کرد (کینز، نظریه عمومی اشتغال، بهره و پول، ص۱۶۱). توضیح این مساله را میتوان اینگونه داد که زمانی که سرمایهگذاران نسبت به آینده اقتصاد خوشبین و مطمئن شوند، مشتاقانه و حریصانه پروژههای جدید پرخطر را تامین مالی میکنند. سرمایهگذاران با چنین ورودی به پروژههای ذکرشده در طول یک دوره رونق اقتصادی، ممکن است محاسبات دقیق ریسک را نادیده گرفته و فعالیتشان منجر به سرمایهگذاری بیش از حد و در نتیجه ایجاد ظرفیتهای مازاد تولید شوند. افزایش تولیدات مازاد بر تقاضا، به دنبال آن که کاهش در سودآوری را به همراه دارد، ترس و بدبینیای را ایجاد کرده که اشتیاق سرمایهگذاران را با محتاط کردن ایشان تضعیف میکند.

تبیین قابل توجه دیگر درخصوص علت وقوع سیکلهای تجاری توسط اقتصاددانان اتریشی، لودویگ فون میزس و فردریش هایک ارائه شد. آنها با اشاره به ایجاد سیستم فدرال رزرو، بر این ادعا بودند که مدیریت نادرست عرضه پول سبب رکود بزرگ و بزرگی چرخه تجاری دهه۳۰ میلادی شد (هایک، بیکاری و سیاست پولی: دولت بهعنوان مولد چرخههای تجاری، ۱۹۷۹؛ میزس، نظریه پول و اعتبار، ۱۹۱۲). اگر بانک مرکزی (بهعنوان مثال، فدرال رزرو) پول زیادی صادر کند، نرخ بهره کاهش مییابد، استقراض و مخارج افزایش مییابد و فشارهای تورمی شروع به رشد میکنند. در نهایت، بانک مرکزی باید عرضه پول را برای کنترل تورم کاهش دهد و در نتیجه نرخ بهره را به سمت بالا سوق دهد؛ از استقراض جلوگیری کند و رکود را رقم بزند. میلتون فریدمن، با اندکی تجدیدنظر در دیدگاه اتریشی، فدرال رزرو را مسوول ایجاد رکود بزرگ از طریق عدم خلق پول کافی برای جلوگیری از فروپاشی اقتصاد در ۱۹۲۹ دانست (فریدمن و شوارتز، انقباض بزرگ ۱۹۳۳-۱۹۲۹، ۲۰۰۸). همانطور که اقتصاد کینزی و نیو دیل فرانکلین روزولت پس از جنگ جهانی دوم مورد پذیرش قرار گرفتند، اقتصاددانان اتریشی همراه با فریدمن در حرفه اقتصاد به حاشیه رانده شدند تا اینکه اقتصاد جهانی در دهه۱۹۷۰ بیثباتی جدی را تجربه کرد. ناتوانی اقتصاد کینزی در مقابله با «رکود تورمی» (رکود و تورم بهطور همزمان)، در را برای تجدید حیات لیبرالیسم کلاسیک از طریق هایک و فریدمن و نیز بازبینی سیاستهای پولی و مالی باز کرد. آنها معتقد بودند که سیاستهای مالی و پولی، اقتصاد را بهدلیل سه وقفه و تاخیر زمانی که ممکن است به جای منتهی شدن به کاهش نوسانات در اقتصاد آنها را تشدید کند، بیثبات میکند. نخست، تاخیر شناسایی (Recognition Lag) است؛ زمانی که سیاستگذاران باید از نزدیک بودن تورم یا رکود آگاه شوند. دوم، تاخیر اجرایی (Implementation Lag) است؛ نشاندهنده زمانی است که طی آن دولت یا فدرالرزرو واکنش سیاستی را تدوین و تصویب میکنند و سوم، تاخیر تاثیر (Impact Lag) شامل مدت زمان دوره پیش از تاثیرگذاری واقعی سیاست بر اقتصاد است. ترکیب این سه وقفه زمانی میتواند تا دو سال نیز طول بکشد. این به آن معناست که در مدل این دو سال، چرخه تجاری ممکن است به مرحله و فاز دیگری وارد شده باشد و در نتیجه این سیاست، اگر نه آنکه وضع را بدتر کند، دست کم بیفایده باشد.

دیدگاه خود را بنویسید